积极提升资本实力 年内多家持牌消金公司增资

- 体育赛事

- 2024-12-27 08:00:04

- 8

连日来,多家消费金融公司宣布增资。日前,中信消费金融有限公司(以下简称“中信消费金融”)发布变更注册资本暨重大关联交易公告宣布增资,增资完成后中信消费金融注册资本将由7亿元提升至10亿元。同时,四川锦程消费金融有限责任公司(以下简称“锦程消费金融”)也披露了增资事宜。

针对增资,12月26日,中信消费金融相关负责人对《证券日报》记者回应称,本次增资体现了股东单位对消费金融行业前景及公司发展的认可和支持,将进一步增强公司资本实力,助力公司高质量发展。

两股东等比例出资

资料显示,中信消费金融于2019年6月份正式获批开业。该公司目前注册资本为7亿元,股东为中国中信金融控股有限公司(以下简称“中信金控”)持股70%,金蝶软件(中国)有限公司(以下简称“金蝶中国”)持股30%。

上述公告称,中信消费金融已与股东中信金控、金蝶中国签订增资协议,中信金控、金蝶中国将以现金形式等比例共同出资3亿元,其中中信金控出资2.1亿元、金蝶中国出资0.9亿元。

从业绩层面来看,截至2023年末,该公司累计服务客户1157.34万人,经审计公司总资产110.38亿元,贷款余额106.94亿元,营业收入7.08亿元,净利润1.18亿元,资产规模和业绩排名在持牌消金公司中处于中部位置。

“资本是消费金融公司运行的基石,雄厚的资本金是市场竞争力的重要体现,增资能够有效提升公司形象,持续扩大在客群中的影响力。”中国银行研究院研究员杜阳对《证券日报》记者表示,消费金融公司增资对公司助益体现在三方面。第一,增资可以增强公司资本基础,提高风险抵御能力。第二,充足的资本能够帮助公司在竞争激烈的市场中获得更大的灵活性和竞争优势,更好地应对市场变化。第三,增资可能传达出公司经营稳健、积极发展的信号,增强对客户的吸引力。

行业增资动作不断

成都银行股份有限公司12月24日发布公告称,公司审议通过了《关于我行参与四川锦程消费金融有限责任公司增资扩股的议案》。公告显示,因经营发展需要,锦程消费金融拟采取资本公积转增、未分配利润转增及现有股东现金出资相结合的方式,将注册资本增加至10亿元。

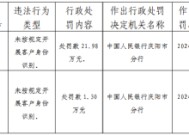

经梳理,年内有多家持牌消费金融公司进行了增资动作。比如,2024年9月份,国家金融监督管理总局江苏监管局批复同意南银法巴消费金融有限公司的注册资本由50亿元增至52.15亿元;10月初,海尔消费金融有限公司完成工商信息变更,注册资本金由15亿元增至20.9亿元;10月8日,长沙通程控股股份有限公司发布《关于参股子公司湖南长银五八消费金融股份有限公司增资获得核准的公告》显示,参股子公司湖南长银五八消费金融股份有限公司增资获得核准。

事实上,消费金融公司近期增资动作频频,是机构在行业新规推动下的积极动作。4月18日,《消费金融公司管理办法》正式施行,要求申请设立消费金融公司注册资本为一次性实缴货币资本,最低限额为10亿元人民币或者等值的可自由兑换货币,并对消费金融公司主要股东做出严格的要求。

“作为专营消费信贷的金融机构,消费金融公司将在行业新规指导下迎来更加正规化、专业化的发展。”杜阳表示,年内金融机构增资的现象较为频繁,从各家机构增资方式来看,主要呈现以下特点和趋势:一是部分机构选择通过未分配利润转增注册资本,这种方式无需外部融资,能够迅速增强资本实力;二是大多数增资案例中,股权结构保持不变,显示出机构在增资时倾向于内部资金调配,而非引入外部投资者;三是增资多与机构扩大业务、提升市场竞争力相结合,表明金融机构在激烈竞争中主动增强资本实力,以应对不断增长的消费需求;四是增资现象反映出行业集中度逐渐提升,较大机构通过增资增强实力,进一步巩固市场地位。

有话要说...